ご存じですか、住宅ローンの種類。

住宅ローンを組む際に、どの種類にするか悩む人も多いのではないでしょうか。

今回は住宅ローンの金利タイプ別3つの種類について、それぞれの特徴やメリットデメリット、どんな人に向いているかをお伝えします。

金利タイプ別 住宅ローンの種類3タイプ

1.全期間固定金利型

2.固定金利期間選択型

3.変動金利型

メリット・デメリット

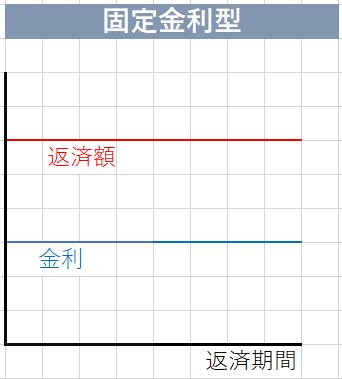

1.全期間固定金利型

借入から完済まですべて同じ金利です。

完済までの返済額が決まっています。

全期間固定金利型の代表的なものが

住宅金融支援機構の「フラット35」です。

●メリット

返済期間の金利がすべて固定されていて、毎月の返済額が決まっているので返済計画が立てやすい。

金利上昇のリスクがない。

注意:「フラット35」は自己資金1割必要

●デメリット

3つの金利タイプの中では1番金利が高い。

金利下降局面において、変動金利のように金利の引下げといった恩恵が受けられません。

●全期間固定金利型が向いている人の特徴

全期間固定金利型は完済まで毎月の返済額が変わりません。

そのため返済計画が立てやすく、計画的に返済していきたいという人に向いています。

また、金利に悩まされたくないと考える方にもおすすめです。

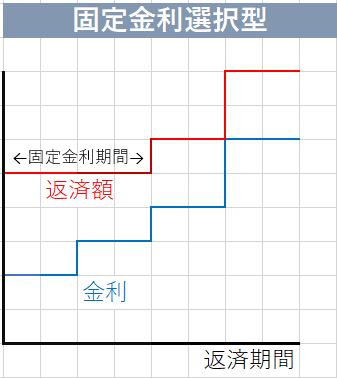

2.固定金利期間選択型

3年、5年、10年など、一定期間の金利が固定されます。

固定金利期間終了後は、その時点の金利で変動金利型か固定金利型を選択する必要があります。

固定金利期間選択型とは、住宅ローンを借り入れた当初の3年や5年、10年間などの一定期間、金利が固定されます。

金利の固定期間中は、毎月の返済額や返済額に占める借入元本と利息の内訳は変わりません。

固定期間が終了した後は、原則として変動金利が適用されますが、多くの金融機関では固定期間終了後、固定金利も選べるようになっています。ただし、適用される金利は固定期間が終了した後のものになるので、そのときの値動きによって適用される金利が高くなる可能性もあります。

●メリット

借り入れから一定期間の返済額を固定できる。

変動金利より高い金利が適用されますが、全期間固定型よりは金利が低い点がメリットです。

住宅購入後、支出が落ち着くまでは、金利変動のリスクを回避できます。

●デメリット

固定金利期間中は金利の見直しができず、固定期間終了時に、変動金利か固定金利のいずれかの選択が必要です。また、固定期間終了時には変動金利の5年ルール、125%ルールが適用されないため、返済額が高くなる可能性があります。

借り入れ時点で返済総額が確定しないという点もデメリットとしてあげられます。

●固定金利期間選択型が向いている人の特徴

住宅購入後の一定期間は金利変動のリスクを回避できるので、こどもの進学や車の購入など、住宅ローン以外にまとまった出費の予定がある場合などで、返済額に変化があると困る人に向いています。

出費が大きくなる期間を固定金利期間にすれば、その期間は返済額が固定され、支出計画が立てやすくなります。

固定金利期間終了後の金利上昇に対応できる人にも向いています。

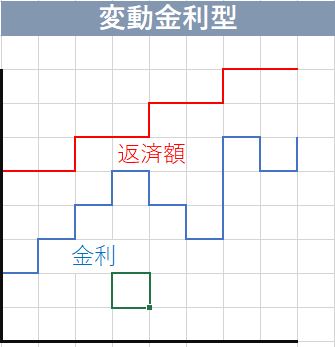

3.変動金利型

一定期間ごとに金利が変動するタイプです。

変動金利とは、原則として半年ごとに金利が見直されるもので、3つの金利タイプの中で一番金利が安く設定されています。

実際の返済額の見直しは5年に一度で5年間は返済額はかわりません。(5年ルール)

さらに、5年経過後の6年目からの毎月の返済額は、従来の返済額に対して125%の金額までしか上げることができないという「ルール」も定められています。(125%ルール)

と、一見安心のシステムに感じますが、実は「未払利息」という大きなリスクを背負います。

仮に金利が大幅に上昇すれば、利息分だけで返済額を上回り(元金返済が進まない)「未払利息」が発生します。

上昇した金利のために生じた未返済分は、住宅ローン契約の終盤に返済を求められます。

予想以上の金額の請求があるかもしれないので注意が必要です。

●メリット

固定金利より金利が低い。

●デメリット

金利上昇のリスクがある。

●変動金利型が向いている人の特徴

金利の動向をこまめに確認できる人。

金利が上昇して返済額が増えてしまった場合に、繰上返済などを行って元本部分を返し、毎月の返済額を下げるか返済期間を短くするなどの対応ができる人に向いています。

借入金額が少なく、早期での完済が見込める人にも向いています。

まとめ

住宅ローンの金利タイプには以下3つの種類があります。

●全期間固定金利型

●固定金利期間選択型

●変動金利型

人によって最適なものは異なります。

複数の金融機関の住宅ローンを検討し、自分に合っているものを選ぶことが大切です。